Le donazioni fatte in vita non si cumulano con il restante patrimonio del de cuius ai fini del calcolo dell’imposta di successione dovuta. Vediamo come funziona questa opportunità fiscale e quali sono le franchigie.

Analizziamo come si comporta il fisco se un genitore o un altro parente desidera essere di “manica larga”.

Cosa succede se, come spesso capita, un genitore vuole donare denaro a un figlio per aiutarlo ad acquistare una farmacia oppure la casa di abitazione? Imposte da pagare?

L’imposta che opera è quella di successione e donazione. Scopo di tale “balzello” è assoggettare a tassazione i trasferimenti di beni e diritti a titolo di donazione o altra liberalità tra vivi ovvero a titolo di successione mortis causa.

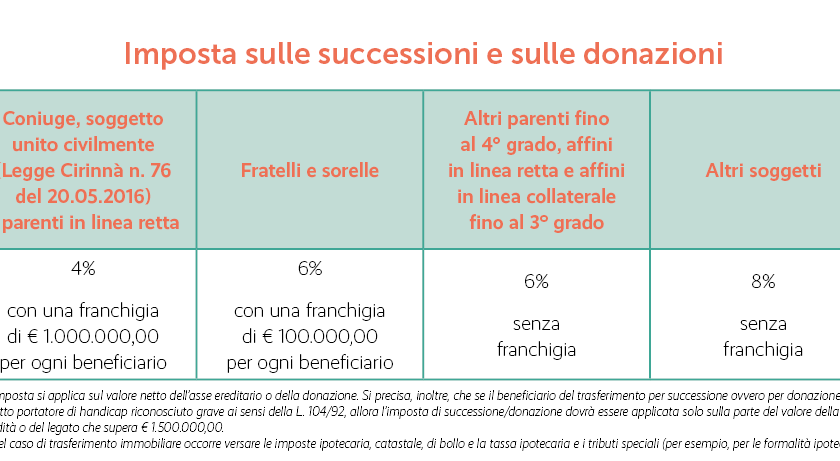

Le aliquote variano a seconda della linea e del grado di parentela che intercorre tra donante (de cuius in caso di successione mortis causa) e donatario (beneficiario del trasferimento in caso di successione mortis causa). Si applicano delle franchigie, ovvero delle quote esenti da imposta, a seconda del grado di parentela: per esempio, tra genitore e figlio la franchigia è di un milione di euro.

Grazie a una modifica legislativa è possibile essere generosi, donando importi più o meno elevati ai propri cari, senza essere martoriati dal fisco in sede successoria: a livello fiscale, quando il donante passerà -il più tardi possibile- a miglior vita, i doni economici fatti in vita non si cumuleranno con il restante patrimonio del de cuius ai fini del calcolo dell’imposta di successione dovuta.

Che bella notizia! Allora ogni tanto il fisco è anche benevolo, riconoscendo il diritto di disporre di sacrifici di una vita a favore dei propri cari, giusto?

Assolutamente sì. Questa volta va proprio ammesso che il fisco è amico di chi, nella correttezza e tracciabilità del proprio modus operandi, decide di dare un aiuto, piccolo o grande che sia, a un proprio famigliare.

In quali casi la news in commento può fare gola?

A mero titolo esemplificativo, ma non esaustivo, pensiamo al caso di un genitore o di entrambi i genitori che desidera o desiderano aiutare il proprio figlio nell’acquisto di una farmacia.

È possibile stipulare un atto pubblico notarile di donazione di denaro a favore del figlio; il costo di tale operazione è rappresentato esclusivamente dalle spese e dagli onorari notarili.

Altra situazione che spesso si verifica è quella del genitore che vuole aiutare il figlio nell’acquisto della propria casa di abitazione; in tale eventualità è sufficiente che anche il genitore intervenga all’atto notarile di acquisto dell’immobile e dichiari di avere messo a disposizione del figlio le somme occorrenti all’acquisto di tale bene. Questa donazione indiretta non è tassata.

Altro caso è quello di genitori che vogliono fare regali in denaro ai figli per importi non elevati: in tal caso sarà sufficiente che il genitore bonifichi il quantum sul conto corrente dei figli, indicando quale causale “liberalità”. Ovviamente, la liberalità deve essere di modico valore nonché proporzionata e coerente con il reddito e il patrimonio dei genitori dalla “manica larga”.

Si può essere generosi solo in un anno?

No, non ci sono limiti temporali alla generosità; bisogna soltanto stare attenti, fiscalmente, a non superare la famosa franchigia.

Dulcis in fundo, un genitore di due figli è libero di prediligere economicamente uno dei due senza poi avere problemi in fase successoria?

Sì, purché nel rispetto della quota di legittima spettante a ciascun figlio. I doni fatti in vita, nei limiti della franchigia in precedenza citata, non incidono a livello fiscale, mentre avranno un impatto a livello civilistico. Nell’avere le “mani bucate”, attenzione, infatti, a non ledere la famosa quota di legittima, ossia quella fetta di eredità riservata dalla legge a determinati soggetti tra cui i figli, pena l’esercizio da parte dell’erede leso dell’azione di riduzione per reintegrare la propria quota ereditaria prevista ex lege.

In conclusione, in medio stat virtus, e, quindi, nella magnanimità è sempre bene essere lungimiranti, ponderando sia gli aspetti fiscali che quelli civilistici.

(Paola Castelli, Farma Mese N. 8-2024 ©riproduzione riservata)